Bremeno povinných platieb naďalej atakuje dve tretiny mzdových nákladov

Deň daňového odbremenenia na Slovensku, prepočítaný od začiatku roka, hypoteticky pripadol na 21. augusta. To je o 2 dni neskôr ako v minulom roku a o 11 dní neskôr ako v roku 2015.

Aj pred septembrovými parlamentnými voľbami politici intenzívnejšie

v parlamente predkladali a v kampani sľubujú rôzne formy pomoci

z peňazí daňovníkov na ich úkor v budúcnosti. Robia tak v čase rýchlo

sa zadlžujúcich verejných financií, ktoré sú v kritickom stave

s neudržateľným trendom a čoraz viac umožňujú život nad pomery. Tlačia

tým na väčšie zaťaženie daňovníkov v budúcnosti. Celkové bremeno

administratívne vynútených platieb je pritom už také, že zamestnanec

s priemernou mzdou by potreboval 231 dní na ich zaplatenie. Deň daňového odbremenenia na

Slovensku, prepočítaný od začiatku roka, preto hypoteticky pripadol na 21.

augusta. To je o 2 dni neskôr ako v minulom roku a o 11 dní

neskôr ako v roku 2015.

Deň daňového odbremenenia v tomto roku vyplýva z aktuálnych výsledkov výpočtov European Investment Centre (EIC) a Konzervatívneho inštitútu M. R. Štefánika (KI), ktoré približujú celkové zaťaženie (bremeno) ľudí povinnými platbami v predchádzajúcom roku, ilustračne prepočítaných na príklade zamestnanca s priemernou mzdou. Opierajú sa o vymedzenie daní ako akýchkoľvek administratívne vynútených (teda netrhových) platieb a ich prepojenie s rozsahom a intervenciami štátu. Ľuďom poskytujú orientačný pohľad, koľko ich v danom roku približne stojí správa, prevádzka a ingerencia verejného sektora – teda o akej časti ich zárobkov za nich rozhoduje štát – a o akej časti rozhodujú sami.

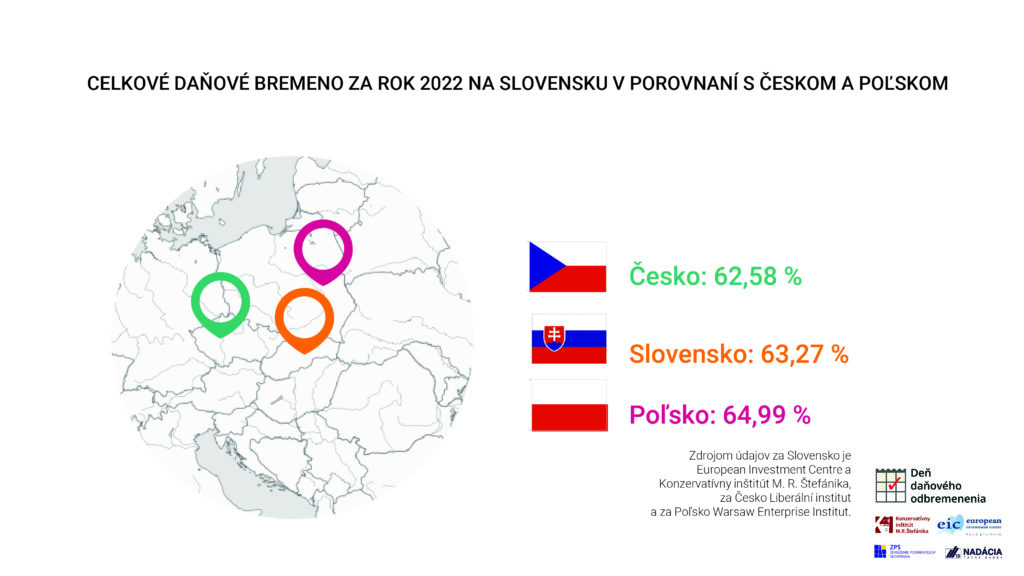

Celkové bremeno daní v ekonomickej podstate ako administratívne vynútených platieb dosiahlo v roku 2022 podľa týchto prepočtov 63,27 % k mzdovým nákladom na zamestnanca s priemernou mzdou a zostatok peňazí, o ktorom rozhodujeme sami, predstavoval v prepočte na takéhoto zamestnanca iba 36,73 % (viac v prílohe tlačovej správy). Rovnakou metodikou vypočítané celkové daňové bremeno bolo v minulom roku v Česku vyššie o 1,54 percentuálneho bodu (p. b.) a v Poľsku vyššie o 1,72 p. b. ako u nás (pozri graf).

Aktualizované k 22.08.2023: Rovnakou metodikou vypočítané celkové daňové bremeno bolo v minulom roku v Česku nižšie o 0,69 percentuálneho bodu (p. b.) a v Poľsku vyššie o 1,72 p. b. ako u nás (pozri graf).

Minuloročné bremeno povinných platieb na Slovensku sa zvýšilo oproti roku 2021 o takmer 0,8 p. b., predovšetkým v dôsledku väčšieho nárastu zaplatených príjmových daní ako nárastu ceny práce, najvýraznejšie dane z príjmov fyzických osôb. Celkové daňové bremeno sa v roku 2022 zvýšilo oproti roku 2014 o 2,9 percentuálneho bodu vyššie (graf nižšie). Počas tohto obdobia sa daňové a odvodové príjmy zvýšili o necelých 14 mld. eur a verejné výdavky o 13,3 mld. eur. Časť výdavkov z roku 2022 bola pritom presunutá do roku 2023, v ktorom sa majú výdavky verejnej správy zvýšiť až o 12 mld. eur.

„Prieskumy kvality

podnikateľského prostredia dlhodobo ukazujú, že pre približne 9 z 10

podnikateľov je prekážkou v podnikaní vysoké daňovo-odvodové zaťaženie.

Namiesto znižovania však daňové bremeno rastie,“

upozorňuje Ján Solík, prezident

Združenia podnikateľov Slovenska.

Zamestnanec s priemernou hrubou mesačnou mzdou 1304 eur a s celkovou odmenou (mzdovými nákladmi, resp. superhrubou mzdou) vo výške 1844 eur znášal v minulom roku bremeno povinných platieb v objeme necelých 1167 eur na mesiac. Takmer o dvoch tretinách jeho celkovej odmeny tak za neho rozhodovali zástupcovia verejnej moci. Zodpovedá to aj podielu hodnoty tovarov a služieb z ich potenciálneho celkového množstva, ktoré si zamestnanec kvôli daniam nemohol dovoliť. Len zostatok peňazí v sume 677 eur mesačne (36,73 % mzdových nákladov) predstavuje trhovú nezdanenú hodnotu tovarov a služieb, ktoré mohol zamestnanec s priemernou mzdou za mesiac kúpiť.

K týmto výsledkom sme sa dostali tak, že od nákladov práce zamestnávateľa na zamestnanca s priemernou mzdou (celkovej ceny jeho práce) sme postupne odpočítali a do daňového bremena zahrnuli vyše 50 administratívne vynútených platieb (viac v prílohe tlačovej správy).

Východiskom prepočtu sú tak priemerné mzdové náklady, ktoré zahŕňajú hrubú mzdu a zamestnávateľom platené sociálne a zdravotné odvody a povinné príspevky na stravu a rekreáciu zamestnanca s priemernou mzdou. Predstavujú náklady na pracovné miesto (1844 eur mesačne), ktoré musí mať zamestnávateľ k dispozícii na zamestnanca. Preto sa musia považovať za celkové mzdové náklady zamestnávateľa a de facto odmenu za prácu zamestnanca. Sociálne a zdravotné odvody a iné povinné platby zamestnávateľa zvyšujú jeho náklady a zamestnancovi znižujú jeho čistú mzdu.

Najskôr sme z týchto priemerných mzdových nákladov odpočítali povinné príspevky zamestnávateľa na stravu a rekreáciu zamestnanca, sociálne a zdravotné odvody zamestnávateľa aj zamestnanca a daň z príjmov fyzických osôb. Toto zdanenie príjmu (tzv. daňový klin) odkrojilo aj v roku 2022 zamestnancovi s priemernou mzdou najväčšiu časť z celkovej odmeny na neho: 45,5 %. Ostala mu tak čistá mzda na úrovni 54,5 % týchto mzdových nákladov (1005 eur na mesiac).

Tým sa však daňový prievan v peňaženkách ľudí ani zďaleka nekončí. Následne sme odrátali miestne dane, koncesionársky poplatok a iné povinné poplatky, ktoré sa vzťahujú k majetku a po zaplatení ktorých ostali zamestnancovi disponibilné peniaze na nákup tovarov a služieb. Tie predstavovali necelých 1,3 % mzdových nákladov.

Potom sme odpočítali DPH a iné povinné platby viažuce sa k spotrebe, ktoré sú nabalené v cenách tovarov a služieb (15,2 % mzdových nákladov), a nakoniec zdanenie podnikania iných, ktoré tiež platia vo vyšších cenách spotrebitelia, teda aj zamestnanci. V roku 2022 predstavovalo 1,3 %, pričom jeho súčasťou sú napríklad daň z príjmov právnických osôb, clo a daň z poistenia.

Výsledkom je nezdanený zostatok peňazí, ktorý

v prípade zamestnanca s priemernou mzdou predstavoval v roku

2022 mesačne 677 eur (36,7 % mzdových nákladov).

Z pohľadu členenia povinných platieb podľa súčasného právneho stavu predstavovali aj v roku 2022 najväčšie bremeno sociálne a zdravotné odvody, a to až 34,4 % mzdových nákladov zamestnanca s priemernou mzdou. Nasledovali DPH s podielom 8,4 %, daň z príjmov fyzických osôb (7,3 %), spotrebné dane podľa zákona (2,9 %) a iné dane (10,2 %). Zostatok peňazí zodpovedal spomínaným 36,7 % mzdových nákladov (pozri graf).

V minulom roku bol zároveň najviac zdanený príjem

daňovníka (necelých 71,9 % z celkových daní ako všetkých povinných platieb),

potom spotreba (24,0 %), majetok (2,1 %) a nakoniec podnikanie (2,0 %). Spomedzi

príjemcov týchto administratívne vynútených platieb najviac nadobudol štát (77,7

%), potom obce (9,8 %), súkromné spoločnosti (9,2 %), následne VÚC (3,3 %)

a nakoniec EÚ (menej ako 0,1 %).

Záverečné hodnotenie

Takéto bremeno ľudí povinnými platbami na úrovni vyše 63 % mzdových nákladov umožňuje politikom rozhodovať o veľkej časti vytvorených zdrojov a zárobkov ľudí a presúvať ich podľa politických rozhodnutí do menej efektívnych činností. Brzdí tým tvorbu ekonomických zdrojov, ktoré sú potrebné aj pre budúce príjmy verejných rozpočtov. Zároveň obmedzuje podnikanie, zamestnávanie, úspory, investície, prosperitu a mieru ekonomickej slobody, pričom finančne prispieva k neefektívnostiam, korupcii, rastu vplyvu štátu a vyššej závislosti ľudí od neho.

Na ďalší rast celkového daňového bremena pritom pôsobia riziká, ktoré vyplývajú najmä z prijatých opatrení s účinnosťou po roku 2022 (napríklad mimoriadne odvody zo ziskov energetických firiem či zavedenie minimálneho zdravotného poistného a minimálneho preddavku zamestnanca na neho) a z deficitného hospodárenia verejnej správy (vrátane veľkých rozpočtových sekier na roky 2023 až 2025) a iných záväzkov, dlhodobo spôsobených hlavne vplyvom starnutia. Ďalšie riziká vyplývajú z prípadnej realizácie iných nekrytých výdavkových programov a vyšších daní a odvodov novou vládou, napríklad typu návrhov na dotovanie hypoték, potravín a iných cien, či zvýšenia zdanenia nadnárodných spoločností, bánk, živností, nehnuteľností a spotreby.

Namiesto vyšších verejných výdavkov a daní sú na ozdravenie verejných financií potrebné úsporné a iné opatrenia, ktorých cieľom bude zastavenie rastu a znižovanie rozsahu a vplyvu štátu a dlhodobá udržateľnosť verejných financií. Zamerané by mali byť predovšetkým na zastavenie výdavkovej expanzie a limitovanie objemu verejných výdavkov, pravidlá nedeficitného hospodárenia a znižovania verejného dlhu, zníženie spotreby a prevádzky verejnej správy, zníženie rozsahu a zvýšenie adresnosti sociálnych transferov, odbúravanie subvencií podnikateľským subjektom a privatizáciu či predaj iného majetku štátu. A ich súčasťou by mali byť štrukturálne reformy na výdavkovej strane.

„Odvahu politikov presadzovať zásadné reformy vidíme vo výrazne menšej miere v porovnaní s ich chuťou míňať peniaze daňových poplatníkov a postupne sa tiež vytráca diskusia o zvyšovaní konkurencieschopnosti ekonomiky,“ konštatuje prezident Združenia podnikateľov Slovenska Ján Solík.

V rámci možností odbúravania deficitného hospodárenia je potrebné zastaviť rast a znižovať celkové daňové bremeno, a to aj s cieľom podpory produktívneho rastu ekonomiky a prosperity ľudí. Súčasťou toho by malo byť zredukovanie zdanenia podnikania (napríklad zavedením nulovej dane z príjmov právnických osôb použitých na investície) a zníženie zdanenia práce.

V tomto duchu upozorňuje aj prezident Združenia podnikateľov Slovenska Ján Solík, že „na naštartovanie ekonomiky je potrebné znížiť zdanenie podnikania, aj napríklad uvoľnením odpisovania, ako aj znížiť daňovo – odvodové zaťaženie práce a prestať progresívnymi daňami trestať tých, ktorí zarábajú viac.“

Východiskom znižovania celkového daňového bremena je jeho zviditeľnenie, napríklad zdanenia práce metodickým presunom sociálnych a zdravotných odvodov zamestnávateľa na zamestnanca a zrušením povinných príspevkov zamestnávateľov na stravu a rekreáciu.

Sme presvedčení, že aj náš prepočet celkového daňového bremena a zverejňovanie Dňa daňového odbremenenia prispeje k širšiemu povedomiu o bremene povinných platieb a ku komplexnejšej diskusii o zmenách v daniach a rozsahu a ingerencii štátu.

Stručne o metodike výpočtu celkového daňového bremena na Slovensku

Daň definujeme v jej ekonomickom (nie právnom) chápaní, respektíve ekonomickej podstate ako akúkoľvek administratívne vynútenú platbu verejnému alebo súkromnému subjektu. Medzi dane tak zaraďujeme sociálne a zdravotné odvody, daň z príjmov fyzických osôb a iné príjmové dane, poplatky a iné dane z majetku, nevzťahujúce sa na DPH (miestne dane, koncesionársky poplatok, povinné zmluvné poistenie a pod.), DPH, spotrebné dane, distribučné poplatky pri sieťových odvetviach a iné dane zo spotreby, ktoré sú nabalené v cenách tovarov a služieb a clo, poplatky, odvody a iné dane podnikateľov (dane z podnikania), ktoré tak ako dane zo spotreby prostredníctvom vyšších cien tovarov a služieb nakoniec platia spotrebitelia, vrátane zamestnancov (prehľad štruktúry daní podľa ich ekonomického charakteru a zoznam jednotlivých daní, ktoré sme identifikovali, je v tabuľke prílohy tlačovej správy).

Celková odmena patriaca zamestnancovi s priemernou hrubou mzdou (priemerné mzdové náklady) zahŕňa priemernú hrubú mzdu, sociálne a zdravotné odvody zamestnávateľa a povinné príspevky zamestnávateľa.

Celkové daňové bremeno (zaťaženie) ilustratívne vyjadruje percentuálny podiel všetkých významných daní v ich ekonomickej podstate zamestnanca s priemernou hrubou mzdou z celkovej odmeny patriacej takémuto zamestnancovi, teda priemerných mzdových nákladov.

Takéto celkové daňové bremeno poskytuje ľuďom najkomplexnejší prehľad, koľko ich stojí správa, prevádzka a ingerencia celého verejného sektora a o akej časti ich zárobkov za nich rozhoduje štát, respektíve verejná moc.

Zostatok peňazí predstavuje reálnu nezdanenú hodnotu tovarov a služieb, ktoré si zamestnanec s priemernou mzdou môže kúpiť zo svojej celkovej odmeny (mzdových nákladov). Viac k metodike je k dispozícii v článku Daňové zaťaženie občana SR.

Správa zo spoločnej tlačovej konferencie Združenia podnikateľov Slovenska, Konzervatívneho inštitútu M. R. Štefánika a European Investment Centre.